EWMA: Comprendiendo la Volatilidad exponencial

Luego de recibir varias preguntas sobre la función de medias móviles ponderadas exponenciales (EWMA) en NumXL, decidimos dedicar esta publicación a la exploración de esta simple función de una manera más profunda..

Antecedentes

Defina ${{\sigma }_{n}}$ como la volatilidad de una variable de mercado en un día n, como está estimado al final del día n-1. La tasa de es el cuadrado de la volatilidad, $\sigma _{n}^{2}$, en el día n-1.

Suponga que el valor del mercado variable al final del día i $i$ es ${{S}_{i}}$. La tasa compuesta continua de retorno durante el día i (entre el final del día anterior (i.e. $i-1$) y el final del día $i$) se expresa de la siguiente manera:

${{r}_{i}}=\ln \frac{{{S}_{i}}}{{{S}_{i-1}}}$

Luego, utilizando el enfoque estándar para estimar ${{\sigma }_{n}}$ del histórico de datos, usaremos las observaciones m- más recientes para calcular un estimado parcial de la varianza:

$\sigma _{n}^{2}=\frac{\sum\limits_{i=1}^{m}{{{({{r}_{n-i}}-\bar{r})}^{2}}}}{m-1}

$

Donde $\bar{r}$ es la media de ${{r}_{i}}$:

$\bar{r}=\frac{\sum\limits_{i=1}^{m}{{{r}_{n-i}}}}{m}$

Ahora, asumamos que $\bar{r}=0 $ y usemos el estimado máximo de probabilidad de la tasa de varianza:

$\sigma _{n}^{2}=\frac{\sum\limits_{i=1}^{m}{r_{n-i}^{2}}}{m}$

Hasta el momento, hemos aplicado ponderados iguales a todos $r_{n}^{2}$ , de manera que la definición expresada anteriormente, con frecuencia se refiere al estimado de volatilidad igualmente ponderado.

Anteriormente definimos que nuestro objetivo era estimar el nivel de volatilidad actual ${{\sigma }_{n}}$,de manera que tiene sentido otorgarle ponderados más altos a datos recientes que a datos viejos. Para hacerlo, expresemos el estimado de varianza ponderada como indicamos a continuación:

$\sigma_n^2=\sum_{i=1}^m \alpha_i \times r_{n-i}^2$

- ${{\alpha }_{i}}$ es la cantidad ponderada atribuida a una observación hace un número (i) de días.

- ${{\alpha }_{i}}\ge 0$

- $\sum\limits_{i=1}^{m}{{{\alpha }_{i}}}=1$

Entonces, para darles un ponderado más alto a observaciones recientes, ${{\alpha }_{i}}\ge {{\alpha }_{i+1}}$

Promedio de varianza de largo plazo

Una posible ampliación de la idea citada anteriormente es asumir que existe un promedio de varianza de largo plazo ${{V}_{L}}$, al que se le debe adjudicar cierto ponderado:

$\sigma_n^2=\gamma V_L+\sum_{i=1}^m \alpha_i \times r_{n-i}^2$

- $\gamma +\sum\limits_{i=1}^{m}{{{\alpha }_{i}}}=1$

- ${{V}_{L}}>0$

El modelo anteriormente descrito se conoce como el modelo (m) ARCH, propuesto por Engle en 1994.

$\sigma _{n}^{2}=\omega +\sum\limits_{i=1}^{m}{{{\alpha }_{i}}r_{n-i}^{2}}$

EWMA

${{\alpha }_{i+1}}=\lambda {{\alpha }_{i}}={{\lambda }^{2}}{{\alpha }_{i-1}}=….={{\lambda }^{n+1}}{{\alpha }_{i-n}}$

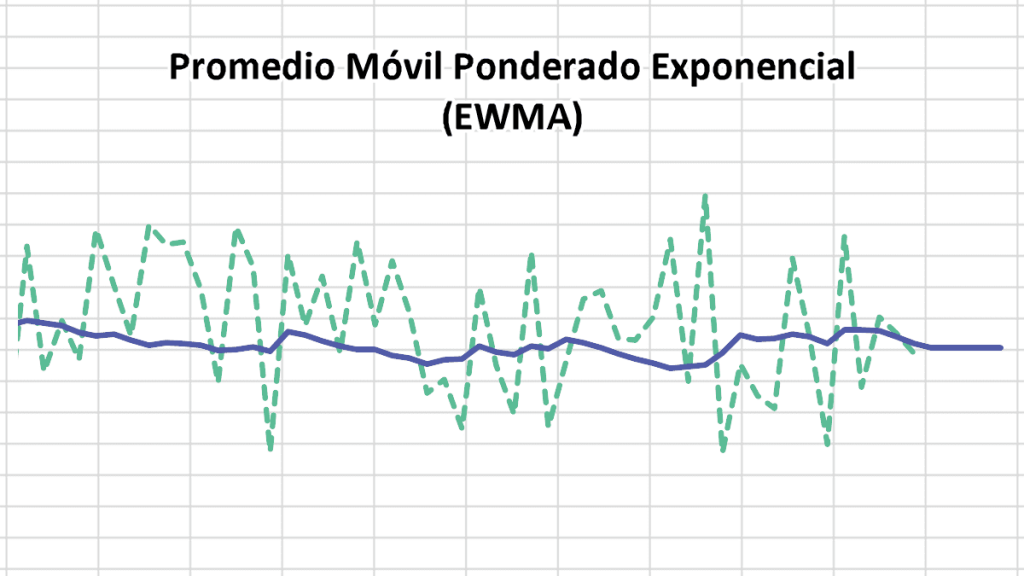

A diferencia de la presentación anterior, el EWMA incluye todas las observaciones previas pero con ponderados durante el tiempo exponencialmente en declive.

Luego, aplicamos la sumatoria de los ponderados de manera que equivalgan a la unidad de restricción:

$\sum\limits_{i=1}^{\infty }{{{\alpha }_{i}}={{\alpha }_{1}}}\sum\limits_{i=0}^{\infty }{{{\lambda }^{i}}=}1$

For $\left\| \lambda \right\|<1 , ,\text{el valor de } {{\alpha }_{1}}=1-\lambda $

$\begin{align}& \sigma _{n-1}^{2}=\sum\limits_{i=1}^{n-1}{{{\alpha }_{i}}}r_{n-1-i}^{2}={{\alpha }_{1}}r_{n-2}^{2}+\lambda {{\alpha }_{1}}r_{n-3}^{2}+…+{{\lambda }^{n-3}}{{\alpha }_{1}}r_{1}^{2} \\ & \sigma _{n-1}^{2}=(1-\lambda )(r_{n-2}^{2}+\lambda r_{n-3}^{2}+…+{{\lambda }^{n-3}}r_{1}^{2}) \\

\end{align}$

Y el $\sigma _{n}^{2}$ estimado se puede expresar así:

$\begin{align}

& \sigma _{n}^{2}=(1-\lambda )(r_{n-1}^{2}+\lambda r_{n-2}^{2}+…+{{\lambda }^{n-2}}r_{1}^{2}) \\

& \sigma _{n}^{2}=(1-\lambda )r_{n-1}^{2}+\lambda (1-\lambda )(r_{n-2}^{2}+\lambda r_{n-3}^{2}+…+{{\lambda }^{n-3}}r_{1}^{2}) \\

& \sigma _{n}^{2}=(1-\lambda )r_{n-1}^{2}+\lambda \sigma _{n-1}^{2} \\

\end{align}$

Ahora, entender la ecuación mejor:

$\begin{align} & \sigma _{n}^{2}=(1-\lambda )r_{n-1}^{2}+\lambda \sigma _{n-1}^{2} \\ & \sigma _{n}^{2}=(1-\lambda )r_{n-1}^{2}+\lambda ((1-\lambda )r_{n-2}^{2}+\lambda \sigma _{n-2}^{2}) \\ \end{align}$

$\cdots$

$\sigma_n^2=(1-\lambda)(r_{n-1}^2+\lambda r_{n-2}^2+\lambda^2 r_{n-3}^2+\cdots+\lambda^{k+1} r_{n-k}^2)+\lambda^{k+2}\sigma_{n-k} \\$

Para un más amplio grupo de datos, el ${{\lambda }^{m+2}}\sigma _{n-m}^{2}$ es suficientemente pequeño para ser ignorado en la ecuación.

El enfoque EWMA tiene un rasgo atractivo: requiere relativamente pocos datos almacenados. Para actualizar nuestro estimado en cualquier punto, sólo necesitamos un estimado previo de la tasa de varianza y el más reciente valor de observación

Lambda ($\lambda$)

Un objetivo secundario de EWMA es rastrear los cambios en la volatilidad, entonces para pequeños valores $\lambda $ , las observaciones recientes afectan el estimado de inmediato y para valores $\lambda $más cercanos al uno, el estimado cambia despaciosamente a cambios recientes en los retornos de la variable subyacente.

La base de datos Risk Metrics (producida por JP Morgan y disponible al público desde 1994) utiliza el modelo EWMA con $\lambda =0.94$ para actualizar diariamente la volatilidad estimada. La compañía encontró que, a lo largo de un rango de variables de mercado, el valor de $\lambda $ da un estimado de la varianza que más se acerca al rango de varianza obtenido. Los rangos de varianza obtenidos en un día en particular fueron calculados como un promedio igualmente ponderado de f $r_{i}^{2}$ en los 25 días posteriores.

$\sigma _{n}^{2}=\frac{\sum\limits_{i=0}^{24}{r_{n+i}^{2}}}{25}$

De igual manera, para calcular el valor óptimo de lambda para nuestro grupo de datos, necesitamos calcular la volatilidad obtenida en cada punto. Existen varios métodos así que elijan uno. Luego, calculen la sumatoria de errores cuadrados (SSE, por sus siglas en inglés) entre el estimado EWMA y la volatilidad obtenida. Finalmente, minimice la SSE variando el valor de lambda.

¿Les suena sencillo? Pues lo es. El gran reto es coincidir con un algoritmo que calcule la volatilidad obtenida. Por ejemplo, los chicos en RiskMetrics escogieron los posteriores 25 días para calcular el rango de varianza obtenida. Ustedes pueden escoger un algoritmo que utilice Volumen Diario,HI/LO y/o precios ABIERTOS-CERRADOS.